تیتر یک صفحه اول

-

اقتصاد کلانظرفیت فقرزدایی بودجه ۱۴۰۳

در برنامه صفحه اول در گفتوگو با سید هادی موسوی نیک، اقتصاددان به بررسی ظرفیتهای لایحه بودجه ۱۴۰۳ در مقابله با فقر پرداختهایم.

تیتر دو صفحه اول

-

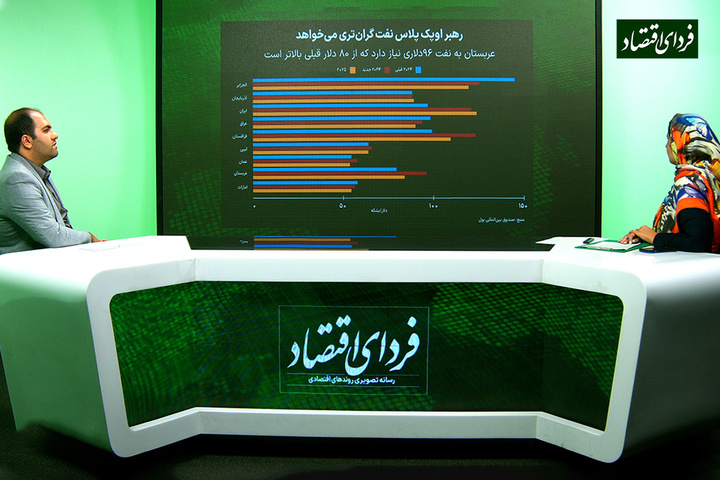

اقتصاد کلاننفت چند دلاری بودجه کشورهای منطقه را تراز میکند؟

صندوق بینالمللی پول در جدیدترین آپدیت خود، قیمت نفت مورد نیاز برای تراز شدن بودجه کشورهای نفتی را منتشر کرد.

-

اقتصاد کلانعربستان برای نفت ۱۰۰ دلاری نقشه میکشد؟

بهزاد بهمننژاد، قائممقام سردبیر فردای اقتصاد در برنامه صفحه اول، تازهترین گزارش صندوق بینالمللی پول در خصوص نفت مورد نیاز عربستان…

-

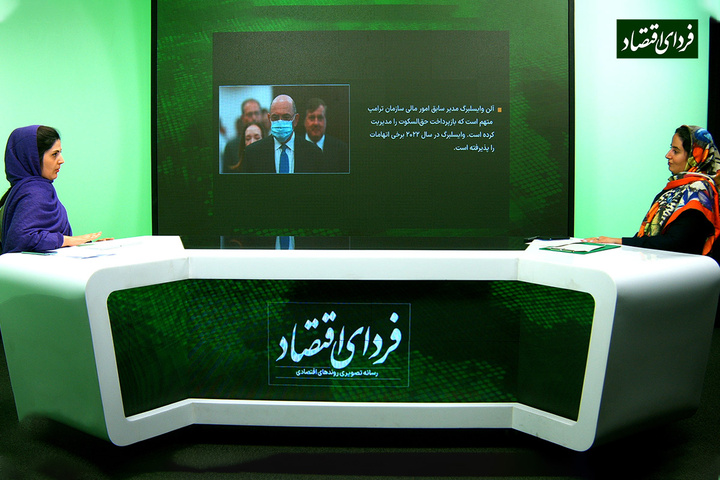

سیاستدر دادگاه ترامپ چه خبر است؟

این روزها، دادگاههای دونالد ترامپ، رییسجمهوری سابق آمریکا در جریان است. این لحظاتی مهم برای تاریخ سیاسی آمریکاست چرا که این اولین…

بورس

-

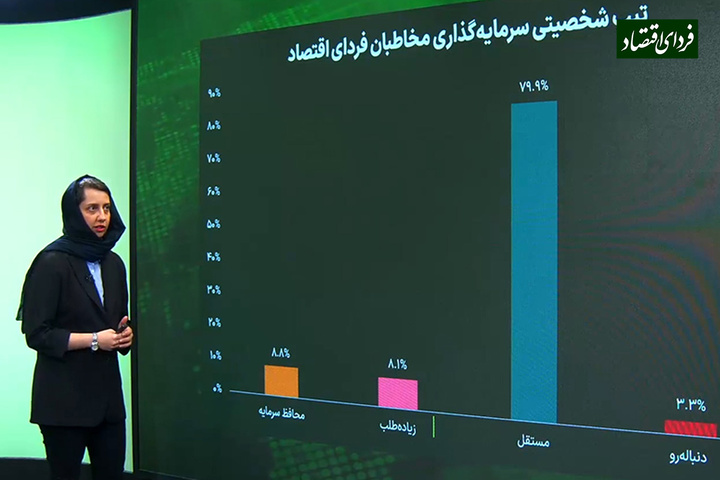

تیپ شخصیتی سرمایهگذاری مخاطبان فردای اقتصاد/ ریسکپذیر هستم یا ریسکگریز؟

در آزمون تیپ شخصیتی سرمایهگذاری فردای اقتصاد، ۲۷۳ نفر از مخاطبان شرکت کردند که نتایج آن قابل توجه است.

مسکن

-

با حقوق پایه چند متر خانه در تهران میتوان خرید؟

بررسیها نشان میدهد که مجموع یک سال حقوق پایه در تهران به اندازه یک متر مربع مسکن هم نیست.

طلا و ارز

-

نرخ بهره فدرال رزرو افزایش مییابد؟ بررسی آخرین احتمالات از نرخ بهره فد

انتظارات بازارها نشان میدهد که ممکن است فدرال رزرو نرخ بهره را افزایش دهد.

پیشنهاد سردبیر

-

اقتصاد کلانظرفیت فقرزدایی بودجه ۱۴۰۳

در برنامه صفحه اول در گفتوگو با سید هادی موسوی نیک، اقتصاددان به بررسی ظرفیتهای لایحه بودجه ۱۴۰۳ در مقابله با فقر پرداختهایم.

-

اقتصاد کلانعربستان برای نفت ۱۰۰ دلاری نقشه میکشد؟

بهزاد بهمننژاد، قائممقام سردبیر فردای اقتصاد در برنامه صفحه اول، تازهترین گزارش صندوق بینالمللی پول در خصوص نفت مورد نیاز عربستان…

-

اقتصاد کلاننفت چند دلاری بودجه کشورهای منطقه را تراز میکند؟

صندوق بینالمللی پول در جدیدترین آپدیت خود، قیمت نفت مورد نیاز برای تراز شدن بودجه کشورهای نفتی را منتشر کرد.

-

سیاستآغاز به کار نشست تحولات خاورمیانه بریکس با حضور ایران در مسکو

نشست معاونان وزیران امور خارجه و نمایندگان ویژه کشورهای عضو گروه اقتصادهای نوظهور موسوم به بریکس پنجشنبه با دستور کار بررسی تحولات…

-

دورهمی بورسیدورهمی بورسی فردای اقتصاد/ نقشه راه جلوگیری از دستدرازی به حقوق سرمایهگذاران ایرانی

در دومین دورهمی بورسی فردای اقتصاد در سال ۱۴۰۳، صاحبنظران اقتصادی نقشه راه جلوگیری از دستدرازی به حقوق سرمایهگذاران ایرانی را مورد…

-

سیاستدر دادگاه ترامپ چه خبر است؟

این روزها، دادگاههای دونالد ترامپ، رییسجمهوری سابق آمریکا در جریان است. این لحظاتی مهم برای تاریخ سیاسی آمریکاست چرا که این اولین…

-

سیاستپیام سفر به سریلانکا و پاکستان چه بود؟

رئیسی با اشاره به اینکه سفر به سریلانکا و پاکستان از قبل برنامهریزی شده بود، گفت: اما برگزاری این سفر در این مقطع، پیام مهمی داشت.

-

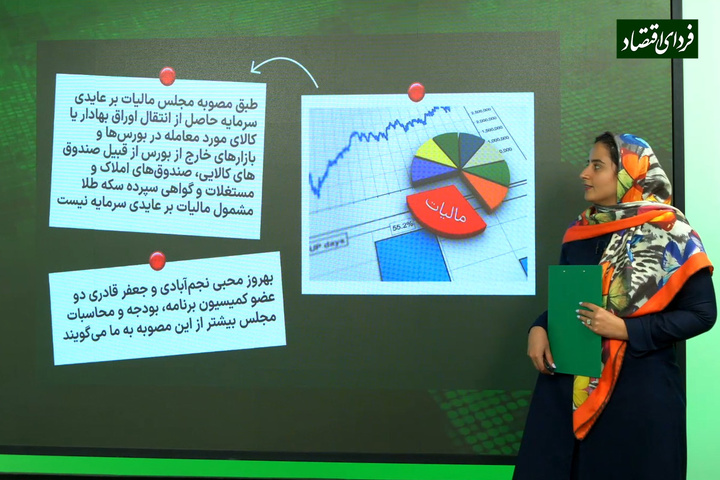

اقتصاد کلانجزئیات معافیت بورس از مالیات بر عایدی سرمایه

در برنامه صفحه اول موضوع مصوبه جدید مجلس درباره مالیات بر عایدی سرمایه را در گفتگو با دو نماینده مجلس بررسی کردیم

-

اقتصاد کلانزیر پوست تورم فروردین

با این که تورم کل سبد مصرفی کاهش یافته، روند تورم برخی از بخشها متفاوت بوده است.

-

صفحه اولاز گمانهزنیها درباره نفت ۱۰۰ دلاری تا دادگاههای جنجالی ترامپ

آخرین گزارش مرکز آمار از شاخص قیمت مصرفکننده، قیمت نفت مورد نیاز برای تراز شدن بودجه کشورهای نفتی و بررسی آخرین دادگاههای ترامپ از…

خودرو

-

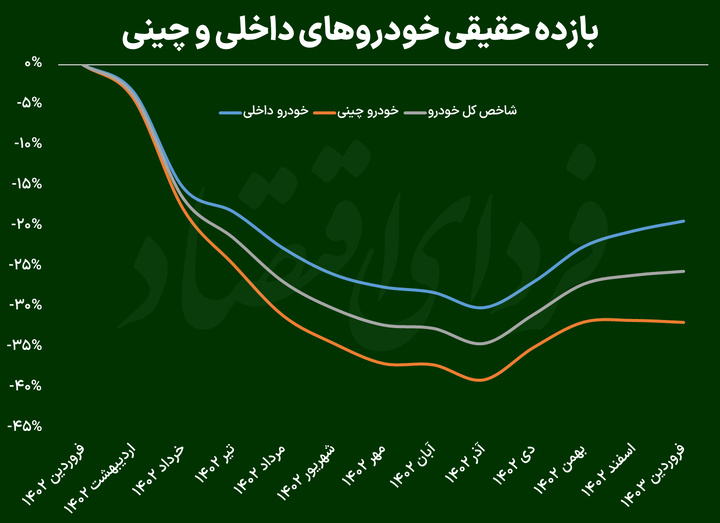

بازدهی منفی خرید خودرو؛ پایان قصه سرمایهای شدن یک کالای مصرفی؟

در سال گذشته در شرایطی که تورم حدود ۳۲ درصد بود و قیمت دلار هم ۲۴ درصد رشد کرد، بازار خودرو جا ماند و نفعی به کسانی که به…

ویدیوها

دورهمی اقتصادی

دورهمی بورسی

همراه سرمایهگذار

چهرهها

صفحه اول

شرکتها

-

تیگو ۹ چری بطور رسمی رونمایی شد

تیگو 9 به عنوان محصول سنگین وزن جدید چری در سال 2024، اولین حضور خود را در نمایشگاه خودرو پکن انجام داد.

-

رونمایی از ربات خودروسازی چینی چری

شرکت خودروسازی چینی چری با همکاری شرکت AiMOGA یک ربات هوشمند را برای ارائه خدمت به مشتریان معرفی کرده است.

-

رکورد تولید ماهانه صبا فولاد خلیج فارس شکسته شد

معاون بهره برداری شرکت صبا فولاد خلیج فارس از ثبت رکورد جدید تولید ماهانه بریکت گرم آهن اسفنجی (HBI) توسط این شرکت در فروردین ماه سال ۱۴۰۳ خبر داد.

-

برگزاری همزمان اکسپو ۱۴۰۳ و اجلاس ایران و اتحادیه آفریقا به منظور شناخت بازار های جدید

با هدف شناسایی ظرفیت های مشترک و افزایش صادرات کشور، دو رویداد بزرگ با حضور بیش از دو هزار فعال اقتصادی و هیات های عالی رتبه تجاری در سطح وزرای اقتصادی بیش از ۴۰کشور در تهران برگزار خواهد شد.