تیتر یک صفحه اول

-

صفحه اولاز گمانهزنیها درباره نفت ۱۰۰ دلاری تا دادگاههای جنجالی ترامپ

آخرین گزارش مرکز آمار از شاخص قیمت مصرفکننده، قیمت نفت مورد نیاز برای تراز شدن بودجه کشورهای نفتی و بررسی آخرین دادگاههای ترامپ از مهمترین موضوعات بررسی شده در برنامه صفحه اول امروز بود.

تیتر دو صفحه اول

-

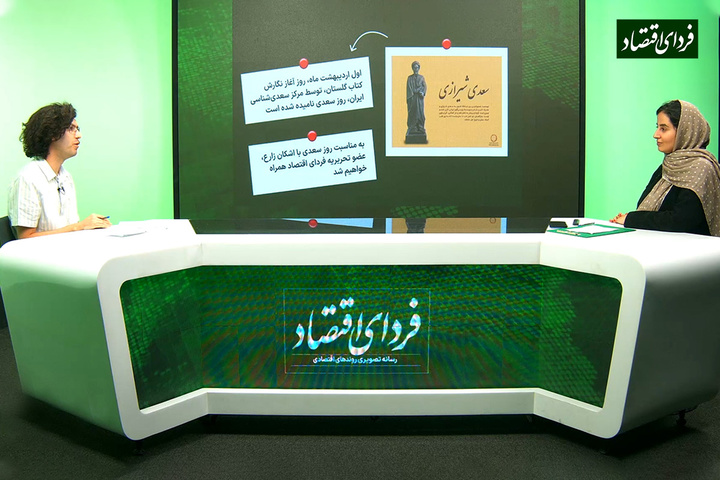

تک شاخسهم پلتفرمها از بازار جست و جوی شغل، روند مشاغل پرتقاضا در ایران

در این برنامه تکشاخ فردای اقتصاد، مختصات بازار مشاغل ایران و تغییر روندهای آن در سالهای اخیر و ترندهای آینده شغلی مورد بحث قرار گرفته…

-

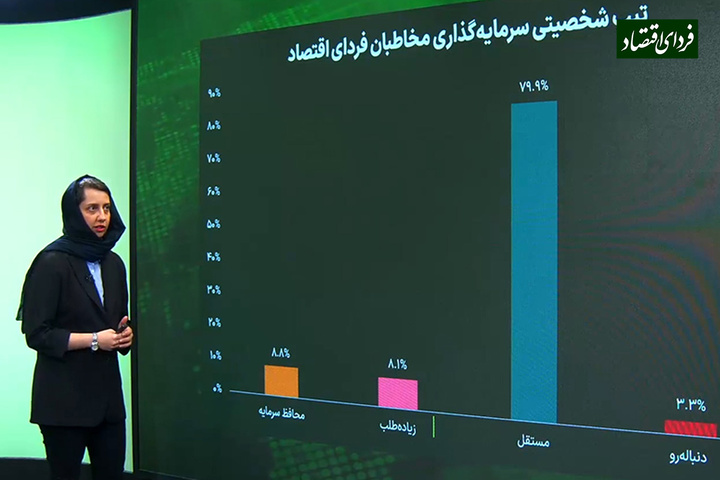

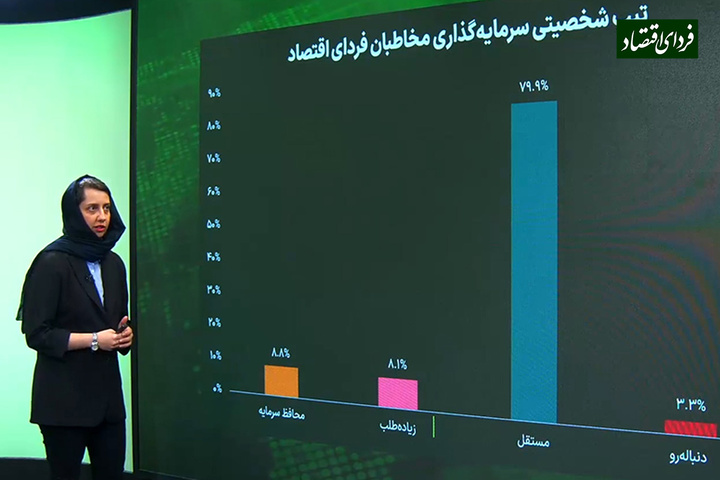

بورستیپ شخصیتی سرمایهگذاری مخاطبان فردای اقتصاد/ ریسکپذیر هستم یا ریسکگریز؟

در آزمون تیپ شخصیتی سرمایهگذاری فردای اقتصاد، ۲۷۳ نفر از مخاطبان شرکت کردند که نتایج آن قابل توجه است.

-

انرژیمختصات بازار نفت در عصر تحریمها

تحریمها میتواند وضعیت کشورها را در شاخصهای مختلف اقتصادی تحت تاثیر قرار دهد، مثلاً رتبه صادرات و تولیدات نفتی کشورهای اعمالکننده…

بورس

-

تیپ شخصیتی سرمایهگذاری مخاطبان فردای اقتصاد/ ریسکپذیر هستم یا ریسکگریز؟

در آزمون تیپ شخصیتی سرمایهگذاری فردای اقتصاد، ۲۷۳ نفر از مخاطبان شرکت کردند که نتایج آن قابل توجه است.

مسکن

-

با حقوق پایه چند متر خانه در تهران میتوان خرید؟

بررسیها نشان میدهد که مجموع یک سال حقوق پایه در تهران به اندازه یک متر مربع مسکن هم نیست.

طلا و ارز

-

نرخ بهره فدرال رزرو افزایش مییابد؟ بررسی آخرین احتمالات از نرخ بهره فد

انتظارات بازارها نشان میدهد که ممکن است فدرال رزرو نرخ بهره را افزایش دهد.

پیشنهاد سردبیر

-

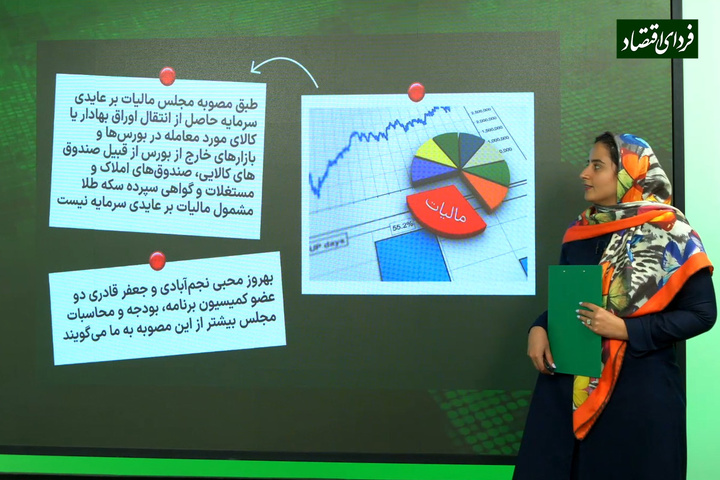

اقتصاد کلانجزئیات معافیت بورس از مالیات بر عایدی سرمایه

در برنامه صفحه اول موضوع مصوبه جدید مجلس درباره مالیات بر عایدی سرمایه را در گفتگو با دو نماینده مجلس بررسی کردیم

-

اقتصاد کلانزیر پوست تورم فروردین

با این که تورم کل سبد مصرفی کاهش یافته، روند تورم برخی از بخشها متفاوت بوده است.

-

صفحه اولاز گمانهزنیها درباره نفت ۱۰۰ دلاری تا دادگاههای جنجالی ترامپ

آخرین گزارش مرکز آمار از شاخص قیمت مصرفکننده، قیمت نفت مورد نیاز برای تراز شدن بودجه کشورهای نفتی و بررسی آخرین دادگاههای ترامپ از…

-

مسکنبا حقوق پایه چند متر خانه در تهران میتوان خرید؟

بررسیها نشان میدهد که مجموع یک سال حقوق پایه در تهران به اندازه یک متر مربع مسکن هم نیست.

-

تک شاخسهم پلتفرمها از بازار جست و جوی شغل، روند مشاغل پرتقاضا در ایران

در این برنامه تکشاخ فردای اقتصاد، مختصات بازار مشاغل ایران و تغییر روندهای آن در سالهای اخیر و ترندهای آینده شغلی مورد بحث قرار گرفته…

-

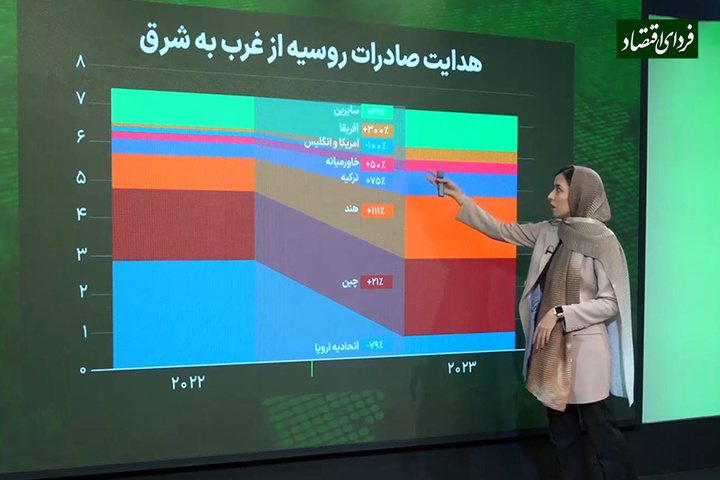

انرژیمختصات بازار نفت در عصر تحریمها

تحریمها میتواند وضعیت کشورها را در شاخصهای مختلف اقتصادی تحت تاثیر قرار دهد، مثلاً رتبه صادرات و تولیدات نفتی کشورهای اعمالکننده…

-

بورستیپ شخصیتی سرمایهگذاری مخاطبان فردای اقتصاد/ ریسکپذیر هستم یا ریسکگریز؟

در آزمون تیپ شخصیتی سرمایهگذاری فردای اقتصاد، ۲۷۳ نفر از مخاطبان شرکت کردند که نتایج آن قابل توجه است.

-

صنعت، معدن و تجارتپیش شرط جهش تولید/بخش خصوصی به دولت بسته پیشنهادی میدهد

اتاق ایران برای تحقق شعار سال برنامهریزی کرده و بسته پیشنهادی خود در این رابطه را هفته آینده به وزارت صمت ارائه خواهد کرد.

-

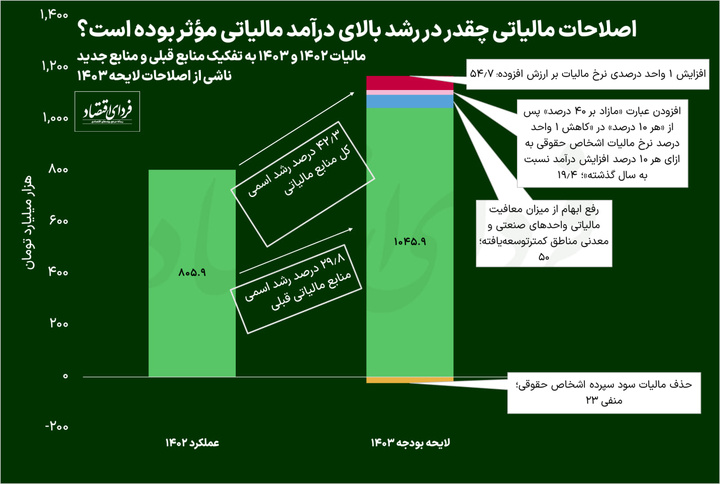

اقتصاد کلانسه تغییر مالیاتی که ۱۲۴ همت درآمد اضافه برای دولت دارد

مالیات لایحه بودجه ۱۴۰۳ در گزارش تازهای از مرکز پژوهشها زیر ذرهبین قرار گرفته است

-

همراه سرمایهگذارهمهچیز درباره تحلیل تکنیکال؛ چگونه یک تکنیکالیست شوم؟

اهمیت تحلیل تکنیکال از نظر تاریخی در این است که این روش به سرعت به یکی از ابزارهای اصلی تصمیمگیری در بازارهای مالی تبدیل شده است.…

خودرو

-

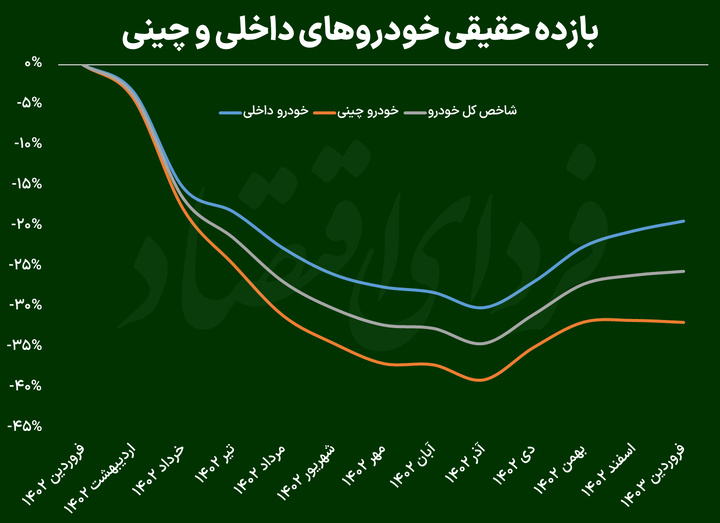

بازدهی منفی خرید خودرو؛ پایان قصه سرمایهای شدن یک کالای مصرفی؟

در سال گذشته در شرایطی که تورم حدود ۳۲ درصد بود و قیمت دلار هم ۲۴ درصد رشد کرد، بازار خودرو جا ماند و نفعی به کسانی که به…

ویدیوها

دورهمی اقتصادی

دورهمی بورسی

همراه سرمایهگذار

چهرهها

صفحه اول

شرکتها

-

رونمایی از ربات خودروسازی چینی چری

شرکت خودروسازی چینی چری با همکاری شرکت AiMOGA یک ربات هوشمند را برای ارائه خدمت به مشتریان معرفی کرده است.

-

رکورد تولید ماهانه صبا فولاد خلیج فارس شکسته شد

معاون بهره برداری شرکت صبا فولاد خلیج فارس از ثبت رکورد جدید تولید ماهانه بریکت گرم آهن اسفنجی (HBI) توسط این شرکت در فروردین ماه سال ۱۴۰۳ خبر داد.

-

برگزاری همزمان اکسپو ۱۴۰۳ و اجلاس ایران و اتحادیه آفریقا به منظور شناخت بازار های جدید

با هدف شناسایی ظرفیت های مشترک و افزایش صادرات کشور، دو رویداد بزرگ با حضور بیش از دو هزار فعال اقتصادی و هیات های عالی رتبه تجاری در سطح وزرای اقتصادی بیش از ۴۰کشور در تهران برگزار خواهد شد.

-

بزرگترین رویداد فناورانه و نوآورانه چادرملو به ایستگاه آخر رسید

با گذشت ۸ ماه از فراخوان جذب طرحها و ایدههای خلاقانه از سوی مرکز نوآوری شرکت معدنی و صنعتی چادرملو (نوچاد) وطی مراحل مختلف ارزیابی و داوری ۷۰ طرح دریافتی، اکنون این رویداد به ایستگاه پایانی خود رسید.